Заседание монетарного комитета Нацбанка состоится уже на следующей неделе. Большинство банкиров ожидает от этого заседания решения по снижению учетной ставки. Как они могут изменить депозитные предложения для вкладчиков — выяснил «Минфин».

НБУ может снизить «учетку»: какие ставки по депозитам и кредитам увидим в конце весны

В последнее время официальная инфляция в Украине продолжает удивлять экспертов и рядовых граждан. Ценники на услуги и товары в магазинах, в основном, растут, а, по данным Госстата и Нацбанка, по состоянию на начало апреля официальная инфляция в воюющей Украине составила всего 3,2%, что ниже даже показателя мирных и богатых США, где в марте этого года индекс потребительских цен в США вырос до 3,5%.

Можно долго перечислять основные нюансы, которые привели к такому результату. Это и частичный мораторий на поднятие отдельных цен по коммунальным услугам, и низкая база сравнения, и невозможность активного вывоза агропродукции на экспорт, что сбило внутренние цены на сахар, подсолнечное масло, гречку и часть другого продовольствия, и многие другие факторы, которые ситуативно придавили показатели официальной инфляции.

Такое положение дел вынуждает Нацбанк реагировать на происходящее в своей денежно-кредитной политике, а именно — должно приводить к активному снижению учетной ставки по мере проседания инфляции. Напомню, что учетная ставка НБУ — это, по факту, «цена денег» в Украине, и к ней, так или иначе, «привязываются» как ставки по кредитам, так и по депозитам бизнеса и населения. Но сейчас возник определенный парадокс, который существенно корректирует поведение регулятора в этом вопросе.

Что стоило бы сделать НБУ

С одной стороны, такие низкие показатели инфляции должны «радовать» НБУ, так как она даже ниже таргета в 5%, на который ориентируется Нацбанк. Но с другой — есть масса негативных факторов, которые НБУ не может реально изменить в настоящее время, но которые «подвешивают» регулятора в его прогнозах по дальнейшему развитию событий в части роста цен в Украине и влияют на его решения.

Эти негативные факторы включают, как минимум, следующее:

- размер международной финпомощи, который получит Украина в этом году на фоне растущих «дыр» бюджета в условиях войны, что будет «бить» по курсу, и опосредованно существенно влиять на уровень цен на импорт в Украине;

- вопрос реструктуризации внешних долгов, что существенно влияет на обязательства государства в 2024—2025 годах и, в итоге, на размер ЗВР;

- растущие затраты на войну, при условии потерь значительной части промышленности и в последнее время энергогенерации, что отразится, в любом случае, в дальнейшем на цене электроэнергии и будет заложено во все ценники на услуги и товары;

- отток 6,5 млн населения, что ведет к необходимости повышения зарплат компаниями оставшимся в условиях нехватки рабочих рук, и будет заложено в себестоимость продукции;

- рост социальной нагрузки с необходимостью повышения затрат бюджета на индексацию пенсий, компенсацию гражданам потерь имущества от обстрелов рф

и т. д.

Все это создает взрывоопасную смесь, в случае возможного значительного роста цен на все, если по финансированию бюджета «что-то пойдет не по плану».

Кроме того, это может создать проблемы в финансовой и банковской системе, если Нацбанк «налажает» в своей денежно-кредитной политике в части как валютного рынка, так и по связыванию части «лишней ликвидности», скопившейся в банковской системе.

В итоге, пока при инфляции 3,2% Нацбанку на предстоящем Правлении по денежно-кредитной политике, которое состоится 25 апреля, формально надо существенно снижать учетную ставку с уже явно диссонирующих инфляционным показателям 14,5% годовых.

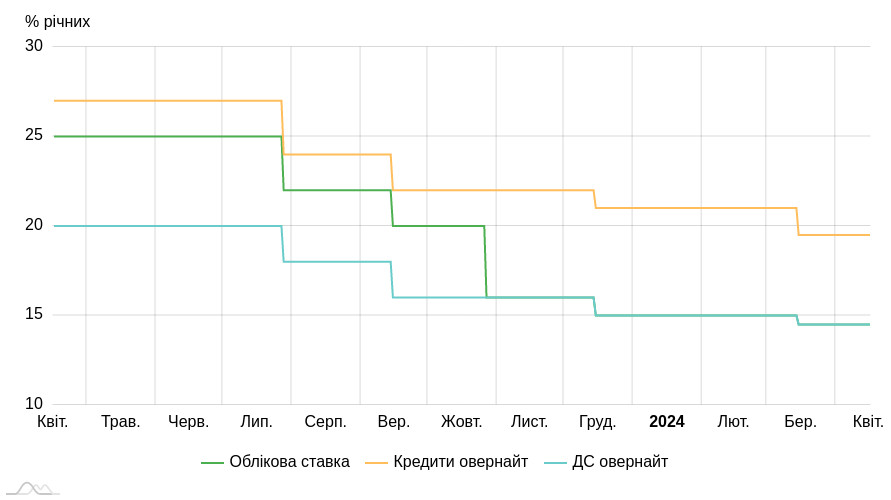

И существенно менять денежно-кредитную политику как в отношении платы по депозитным сертификатам (сейчас она на уровне 14,5% годовых по депсертификатам «овернайт» и 17,5% годовых по депсертификатам на 3 месяца), так и по кредитам рефинансирования (сейчас ставка по ним 19,5% годовых).

Монетарные операции НБУ с банками: процентные ставки

Читайте также: Инфляция ниже прогнозов: почему это происходит, и продолжит ли она снижаться дальше

Перед какой дилеммой оказывается регулятор

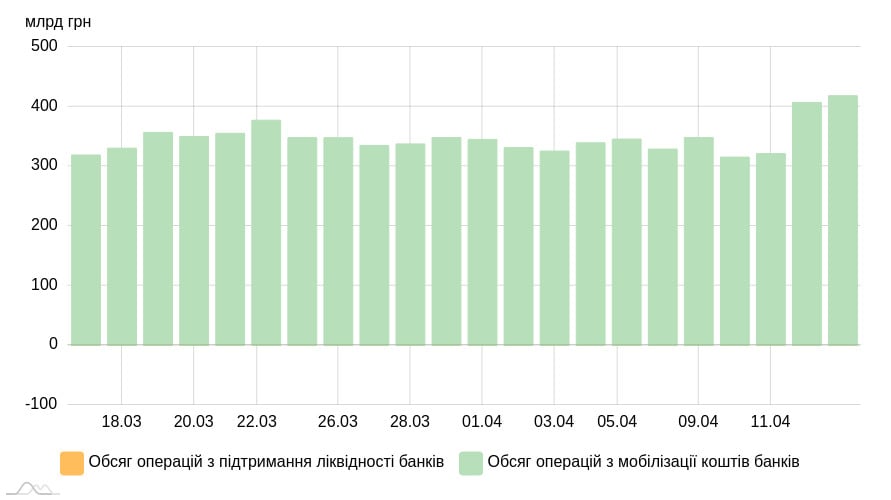

Но именно привлекательная ставка по депсертификатам пока связывает огромные массы гривны, скопившейся в банковской системе, и не «выплескивает» ее как на валютный рынок, так и опосредованно — на потребительский рынок.

Ведь население часть своей гривны продолжает держать на вкладах и даже увеличивает их объемы, а банки, привлекая эти ресурсы граждан, направляют их на покупку депсертификатов:

Объем операций НБУ по регулированию ликвидности банков

Понижая учетную ставку и «привязанные» к ней ставки по депозитным сертификатам, Нацбанк вынуждает банки снижать свои ставки по привлечению вкладов населения и ФОПов, которых в банковской системе уже около 1,2 трлн грн в гривневом эквиваленте. Ведь значительную часть срочных вкладов граждан банки затем направляют в депсертификаты.

Поэтому чиновники НБУ перед заседанием Правления регулятора стоят перед сложной дилеммой. Не реагировать на значительный разрыв между официальной инфляцией и учетной ставкой и связанными с ней инструментами они не могут. Этот разрыв нужно сокращать.

Но и существенно «срезать» эти ставки они не могут, так как не могут игнорировать те самые негативные факторы. Они не дают Нацбанку уверенности в том, что идиллия с показателями инфляции и относительно стабильным курсом (с поправкой на военные реалии) сможет продолжаться долго.

В идеале, для государства сейчас — простимулировать банки и население перенаправить имеющиеся у них ликвидные ресурсы на покупку ОВГЗ. Таким образом, частично решилось бы несколько задач:

- финансирование «дыр» бюджета без угрозы запуска «печатного станка»,

- сокращение навеса излишней ликвидности и давления на гривну на валютном рынке,

- снижение зависимости Украины от внешнего финансирования.

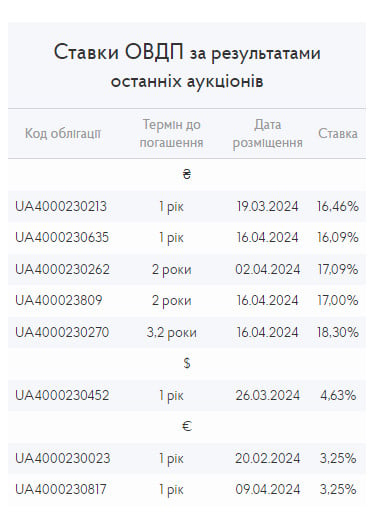

Именно для этого сейчас Минфин держит ставки по ОВГЗ (да еще и с учетом отсутствия налогообложения по доходам от гособлигаций) чуть выше уровня ставок по депозитам населения в банках:

Если эти средние ставки еще скорректировать на 18% налога на доход и на 1,5% военного сбора, то средняя «чистая» доходность для вкладчика будет составлять в гривне от 10,24% до 11,19% годовых.

А вот практически чистая доходность на первичном рынке по ОВГЗ:

Правда, на вторичном рынке (а именно на нем граждане могут купить ОВГЗ), доходность будет на 1−2% ниже, чем на первичке. Но даже в таком случае, это будет «чистыми» до 13,5%-17% годовых в гривне, в зависимости от срока до погашения облигаций, что выше «чистой» доходности гривневых депозитов.

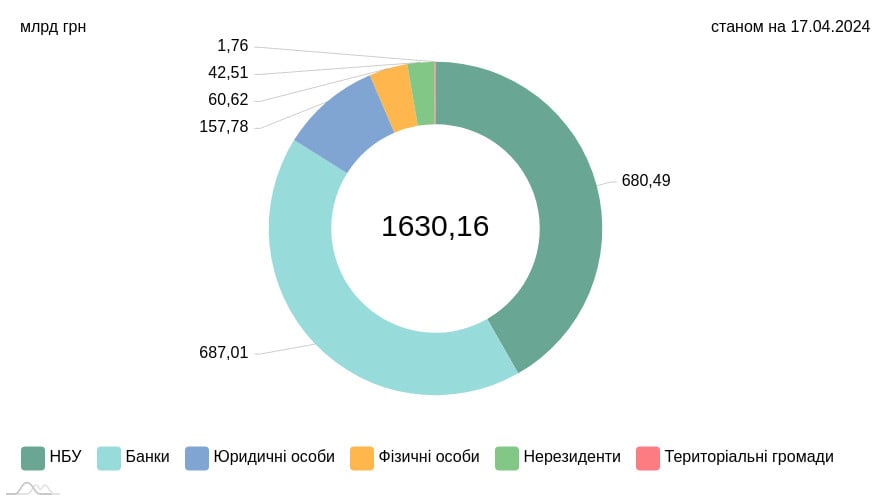

Постепенно Минфину удалось увеличить сумму ОВГЗ, купленных населением, до свыше 60,6 млрд гривен, но потенциал тут огромен, если учесть, что средства населения и ФОПов на счетах в банках превышают 1,2 трлн гривен в эквиваленте.

ОВГЗ, которые находятся в обращении по номинально-амортизационной стоимости

Читайте также: Банки вывели из внутреннего оборота $4 млрд на счета иностранных партнеров: как должна измениться политика регулятора

Что в итоге придется предпринять

В вышеописанных условиях неопределенности, военных, инфляционных и курсовых рисков, руководство Нацбанка вряд ли рискнет проводить жесткое снижение учетной ставки. Слишком уж велика сейчас цена ошибки в этом вопросе.

Скорее всего, НБУ снизит учетную ставку максимум на 0,5−1% годовых, с соответствующим снижением ставок по депсертфикатам и кредитам рефинанса. То есть нас ждет уровень учетной ставки в пределах 13,5%-14% годовых, ставки по депсертификатам «овернайт» 13,5%-14% годовых, депсертификатам на 3 месяца в пределах 16,5%-17% годовых, и ставки по кредитам рефинансирования в пределах 18,5%-19% годовых.

Возможно, Нацбанк наберется смелости и еще чуть больше подыграет Минфину относительно доходности по инструментам по привлечению средств населения в банковскую систему для перетока этих ресурсов в бюджет.

В этом случае, он может снизить ставку по депсертификатам «овернайт» до 12,5%-13% годовых, а по депсертификатам на 3 месяца — до 15,5−16% годовых. Как результат, банки жестче снизят ставки по своим привлечениям средств у граждан (так как им меньше станет платить Нацбанк по депсертификатам), а Минфин сможет под свои более привлекательные ставки по ОВГЗ получать больше средств у граждан, «откачивая» их с банковского депозитного сектора в покупку украинцами более выгодных для них облигаций.

Кроме этого, Нацбанк может поднять для банков норматив резервирования на корсчете в НБУ и параллельно с этим разрешить банкам покупать дополнительно эмитированные Минфином новые порции бенчмарк-ОВГЗ в счет выполнения данного повышенного норматива. Это простимулирует покупку дополнительного объема бумаг у Министерства финансов не только населением, но и самими банками.

То, что Нацбанк оставит учетную ставку и все привязанные к ней ставки на действующих сейчас уровнях, маловероятно: слишком уж велик действующий разрыв между учетной ставкой и официальным уровнем инфляции, что не вписывается ни в какие каноны макроэкономической науки по управлению финансами государства и банковской системой даже в условиях войны.

Читайте также: Как банки списывают с военных проценты по кредитам и «ломают» диджитал

Как это отразится на украинцах

Депозиты

Снижение учетной ставки приведет к проседанию доходности по новым вкладам граждан и по депозитам компаний в гривне в пределах на 0,5−1,5% годовых, в зависимости от сроков размещения вновь оформляемых депозитов.

В этой ситуации, доходность по депозитам в гривне на 3 месяца будет в пределах от 9 % до 14% годовых. Эти вклады самые интересные по срокам для банков в настоящий момент, поэтому и ставка по ним бывает чуть выше, чем по другим срокам.

По вкладам на 6 месяцев ставки могут составить от 9,5% до 13,2% годовых, на 9 месяцев — от 10,5% до 13,5% годовых, и на 1 год и более — от 11% до 14 % годовых.

По депозитным продуктам сроком до 3 месяцев будет наблюдаться достаточно широкий разброс ставок, в зависимости от процентной политики конкретного банка и его потребностей в привлечении гривневых ресурсов на те или иные сроки.

По моим расчетам, этот разброс ставок в различных финучреждениях на сроки вкладов до 1−3 месяцев может составлять от 3% до 10% годовых. Часть банков, чтобы не терять вкладчиков из-за снижения ставок, будет проводить дополнительные бонусные программы с розыгрышами призов по разным депозитным продуктам.

По «старым», но еще действующим вкладам никто из банков ставку снижать не станет, так как это риск для банкиров «нарваться» на судебные иски или навсегда потерять клиентов. А это для банков, особенно небольших, чревато потерей всего банковского бизнеса из-за отсутствия клиентуры и утраты позитивной репутации в глазах вкладчиков.

Но процесс пересмотра условий по новым депозитным продуктам произойдет достаточно быстро (за 1−1,5 недели максимум), так как работать себе в убыток никто из банков при привлечении ресурсов не станет, а по новым размещениям депсертификатов ставки Нацбанк снизит сразу же с момента понижения учетной ставки.

Кредиты

Что касается ставок по кредитам, то после снижения Нацбанком учетной ставки на большое понижение кредитных ставок я бы не рассчитывал. Военные риски сохраняются и банкиры не будут слишком щедрыми на снижение ставок.

По ставкам госпрограмм формата «5−7−9» или «єОселя» изменений не произойдет, так как они вообще не привязаны к учетной ставке НБУ, а зависят от компенсаций разницы банкам рыночной ставки и ставки по таким договорам, то есть от выделения средств государством.

По коммерческим кредитам банки ограничатся снижением кредитных ставок на столько же, на сколько будет снижена учетная ставка. Но не более.

Читайте также: Украинцы продолжают нести деньги на депозиты: продержатся ли ставки в мае

Что делать, чтобы не потерять свои деньги

Чтобы не потерять в доходности, вкладчикам банков я советую до проведения Правления Нацбанка по учетной ставке 25 апреля оформить несколько депозитов с правом пополнения на разные сроки, от 3 месяцев до 6−9 месяцев, на те суммы, которые вы потом сможете при случае и при вашем желании пополнять.

Это обеспечит вам в дальнейшем возможность вложения ваших гривневых ресурсов по действующим сейчас ставкам привлечения вкладов, которые выше, нежели доходность, которую вам будут предлагать банки после снижения учетной ставки Нацбанком.

Если же у вас не будет в дальнейшем дополнительных средств для пополнения депозитов или «что-то пойдет у вас с финансами не так», то вы просто не будете пользоваться этой опцией пополнения вклада.

При грамотно выстроенном календаре и правильно подобранной сетке депозитных продуктов на разные сроки вы, таким образом, создадите себе высокоэффективный платежный календарь для ваших сбережений в гривне по наиболее привлекательным условиям доходности и срокам погашения депозитов.

Как вариант, возможна комбинация таких депозитов с правом пополнения в вашем инвестиционном портфеле с покупкой гривневых ОВГЗ на сроки, аналогичные или большие размещениям вкладов с пополнением в дальнейшем действующих депозитов за счет погашаемых по сроку ОВГЗ.

Но в условиях войны я бы все же советовал подобные инструменты со сроком размещения на 3−6 месяцев, максимум — до 9 месяцев-1 года. А там уже постоянно мониторить ситуацию, чтобы решить, пополнять действующие на этот момент вклады, или отдать предпочтение другим инвестиционным продуктам.

Что касается кредитов, то если в ваших кредитных договорах есть пункт о пересмотре банком платы за кредит при изменении учетной ставки НБУ, я советую (после возможного решения Нацбанка о снижении ставки) сразу же писать письмо в банк о снижении платы за кредит, согласно данного пункта договора. И именно с даты изменения Нацбанком учетной ставки. Так вы максимально сэкономите свои средства на обслуживании подобного кредита.

Комментарии - 29

Стосовно ставки думаю знизять на 0,5% до 14%, бо багато хто цього хоче, але на більше мабуть ні, бо інфляція судячи з динаміки за місяцями вже влітку зросте до 5%, а так як НБУ хоче щоб і далі гривня була привабливою під час війни, то нижче 14% за таких умов окускати поки стрьомно, бо люди замість депозитів і ОВДП можуть побігти в обмінники

Цей фактор впливатиме і в 2023, і в 2024 році, і далі. Бо втрачаємо ВВП, ринок внутрішнього споживання, податки і так далі.

У 2023 фактор втрати населення звісно впливав дуже сильно і це варто було звісно брати до уваги. А з 2024 і далі впливатиме він так само як Голодомор 1932−1933 років, або 2СВ, не більше і не менше, треба виходити з реалій 2024 року, а не думати про минуле 2-річної чи 90-річної давнини, що людей померлих 1932 немає в Україні сьогодення, що виїхавших 2022, різниці для економіки України абсолютно ніякої, а гадати як би було краще, якби було більше населення, це не фактор впливу на економіку сьогодення і майутнього, а думки про майбутнє, якого ніколи не буде існувати

А так — долларовые ОВГЗ норм.

Чомусь всі порівнюють % депозитів мінус податки зі ОВДП чисті. А там же ще і комісії різні.

Хоча б у якійсь статті розглянули порівняння прибутковості таких вкладень на суму, наприклад, 50, 100, 200 і 500 тис. грн.

Але.

«Вам буде 190 грн чистими = 19%, ніякий депозит Вам подібного і близько на 2024 рік не дасть». На 2024 не дасть, але ж облігація на 3+ роки, а там далі може бути і 25%. А з врахуванням інфляції і 19 не таких вже і 19 може бути. Тому не аргумент…

Зараз треба бути «на стрьомє». Тому далі 2−6 місяців, особисто я не розглядаю.

Чи не могли б Ви написати приклад із 3+ місячною облігацією.

І по закінченню терміну, при погашенні, гроші автоматично зараховуються на карту чи облігацію треба якось вручну погашати/продавати?

Якщо не важко…

Погашення 26.06.24 — 13,75%

Погашення 02.10.24 — 14,75%

Це те, що є у Сенсі на сьогодні з погашенням менш ніж за півроку, але я не бачу сенсу їх брати зараз

Стосовно інфляції — це інша тема, хоч її звісно треба враховувати

Стосовно «далі» 25% протягом 2024 не проглядається, ставки будуть знижуватися, облігації йдуть як і депозити слідом за обліковою ставкою, яку НБУ послідовно зменшує з літа 2023 і очевидно і далі буде. Коли облікова падає більш логічно брати довші облігації, коли росте — коротші, у даному випадку маємо перший варіант. Вчора НБУ знизив облікову на 1%, облігації сьогодні вже породожчали, тепер найдовша до липня 2027 при покупці сьогодні буде Вам приносити вже 18,5% річних, а не 19%, як можна було купити ще вчора

Все автоматично і купони і погашення на карту. Стосовно «на стрьомє» можна продати там же у додатку Сенса довгі облігації хоч за день після покупки, втратите знову ж таки половину спреда — біля 10 грн з облігації. Але з іншою сторони, можна і заробити при достроковому продажі, якщо облікова знизиться на кілька пунктів протягом кількох місяців, то можно буде продати дорожче облігацію, наприклад за 1100−1200 грн, такий варінт теж можливий, не хочу довго писати, якщо зацікавлять облігації, самі протягом якогось часу розберетися у особливостях, як можна заробити більше, ну або втратити менше)

Тобто, ми згодні, що на 3−6 місяців нема сенсу входити в облігації.

А от довгі строки, в принципі, є. І додатковою перевагою облігацій над депозитом бачу можливість терміново продати облігації, в той час як у депозиту треба дочікуватися закінчення терміну.

облігації погашення 02.10.24 — 14,75%

А депо 15.5% (без налогiв 12.4%)

Облігація з погашенням у жовтні 2024 справді під 14,75%. Але ціна її 1014,37 грн., тобто Ви переплачуєте при купівлі 1,4%, отже 14,75% перетворюються вже в 13,35% річних, але і облігація буде Вам приносити не рік, а 6 місяців, отже, реально дохід буде ще менше ніж 13,35% (десь ~12%).

Депозит же зараз багато де під 16,5% (реальних 13,3%), а, наприклад у Радабанку 17,5%.

Отже, нема сенсу, крім як можливість терміново продати облігації, а депозит нерозривний і треба дочекатися закінчення.

але при плануванні потрібно (і так вчить наука) закладувати найгірший варіант, а не сподіватися на диво, що цілком може бути…

може бути, а може і не бути, а 12% у порівнянні із депозитними 13,3% цілком реальні.

Такоє…

Цікавить Ваша думка щодо граничних значень цьго балансу який утворився — Ставка, Інфляція, Дохідність депозитів, ОВДП, ріст курсу долара?

Очевидно що ми знаходимося десь в межах цього балансу — маю на увазі те що мінфін стимулює людей робити вибір на користь національних інструментів, замість того щоб купувати долар в очікуванні що він за рік виросте більше ніж виростуть ціни 9% (прогноз 2024 інфляція), в той час як Депозит (13%) чи ОВДП (15%) має обганяти ріст долара.

Мій прогноз при розвитку подій не гірше ніж зараз на фронтах та з обстрілами, та отриманні всієї американської обіцяної допомоги «живима» грошима в межах 8−9 млрд доларів та виконанням своїх фінзобов язань іншими західними партнерами: облікова на кінець року 12,5−13,0% річних, реальна інфляція 10−11% рік до року, депозити в гривні до 13% річних (з врахуванням податків — до 10,465 % річних для інвестора, ОВДП на термін до року до 14% річних (не має оподаткування, чиста дохідність). Зростання офіційного курсу долара до запланованих бюджетом 40,7 -41 гривні на кінець року.

Власти не видят бусификацию и трамвае-тролебусяцию!

Интересует мнение, нет ли такой перспективы, что в какой-то момент государство не скажет, мол, ребята, с деньгами напряг, надо много денег на войну/восстановление разрушенного, поэтому нет возможности погасить облигации сейчас, вводим мораторий на погашение, вернём через столько-то лет/по мере возможности?